美国税改吸引海外现金回流 美债利率破3%

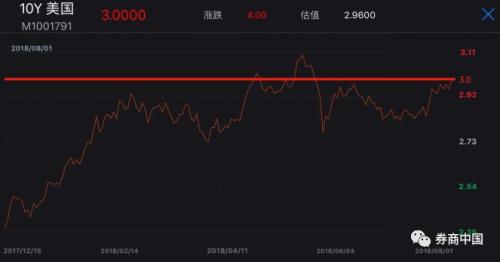

2018-08-02昨日(8月1日),美联储决定维持利率不变,符合市场预期,但是声明肯定了美国经济强劲的表现,重申渐进加息,9月加息基本上“板上钉钉”。在美联储声明公布后,美元走势震荡,美股上涨,10年期美债收益率重回3%上方。

美国10年期国债收益率在时隔两个月之后,再次突破3%红线。作为全球无风险利率的标准,随着下半年美国经济复苏,美国10年期国债收益率将在下半年站稳3%关口,而大量资产的重新配置,倾向于美元资产的比重升高,美元的前景依然非常乐观。

然而,在美债攀升的同时,港元利率却出现大幅跳水。

今天,港元Hibor利率,隔夜资金价格和7天期资金价格出现大幅跳水,隔夜拆借资金价格暴跌37.78%,而7天期资金价格下跌10.78%。

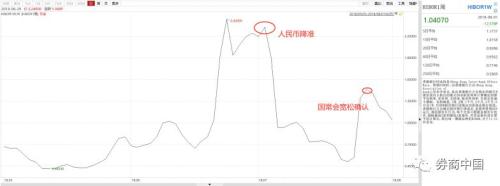

显然,尽管美债升高,但是港元Hibor利率却在跳水!从7天期Hibor利率走势来看,7月初人民币降准和近期宽松政策的确认,成为港元资金价格走势的关键转折点。人民币的宽松态势,直接推动了Hibor利率下滑。

宽松的人民币正在涌入香港市场,但是此举对于盯住美元的香港联系汇率制度来说,将是又一场压力测试。此前,4月份,香港政府13年来首度出手买入港元,并抬升利率,维持了7.85节点,但是,随着人民币宽松资金涌入香港,港币贬值压力进一步上升。

美债再破3%,9月加息“板上钉钉”

8月FOMC会议上,美联储维持联邦基金利率在1.75~2%不变,与市场预期一致。但会议声明美国经济基本面积极乐观的看法进一步强化了9月加息甚至全年加息四次的预期。

美联储在此次的声明中,接连用了三个“强劲”(strong)来分别形容整体经济活动、就业市场、家庭支出和商业投资,这与6月份的声明相比,传递了更为积极的信号。当前CME提供的利率期货数据显示9月FOMC的加息概率已经升至91.2%,几乎“板上钉钉”。

昨日,美债10年期国债再度突破3%,这也是时隔两个月之后,再次突破3%红线。此前,6月15日,美国宣布对华500亿美元的进口商品征收关税,导致避险情绪上升,美债利率一度下探到2.8%。但是随着美国经济数据持续改善,美欧经济贸易摩擦有所缓和,美债利率又走上上升趋势。

从全球视角来看,全球经济已从同步复苏,美国独占鳌头,今年以来,除美国之外的全球主要发达经济体制造业PMI明显下滑,表明经济扩张动能正在减弱。从GDP增速来看,美国二季度GDP年化环比增长4.1%,而欧元区二季度GDP年化环比增长1.2%,是2016年以来的最低水平。

美国税改效应带动海外现金回流 ?

美元无疑是全球不稳定的风险情绪的最大受益者。中国经济政策放松,欧洲的政治不确定性在增加,这些因素引发了不稳定的风险情绪。

根据EPFR和中金公司的统计数据,今年上半年以来,全球资金加速流入美股,但流出欧洲、日本和新兴市场。而海外资金持续流出港股市场。在债市方面,资金全面流入美国、欧洲、日本和新兴市场。

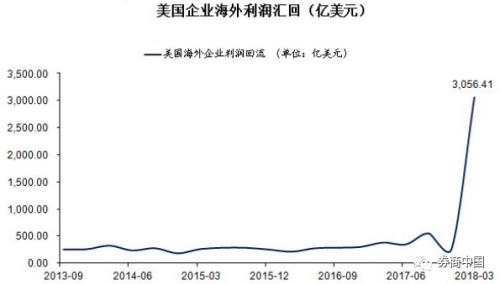

此外,美国税改效应,也在带动海外现金回流美国。据美国国会税收联合委员会估算,截止2016年底,美国企业海外未汇回利润的存量额高达2.6万亿美元,约合当年美国GDP总量的14%。其中有1.04万亿是现金及等价物形式。而这1.04万亿美元,近七成集中在信息科技行业。

分公司来看,苹果、微软、思科、甲骨文、谷歌母公司Alphabet是持有海外现金最多的5家美股上市公司,它们无一例外都在信息科技行业。在美国税改这样的背景下,任何税收优惠期都有可能吸引美国企业的海外现金回流。而回流资金用提振股价的做法,现在是最为普遍的。

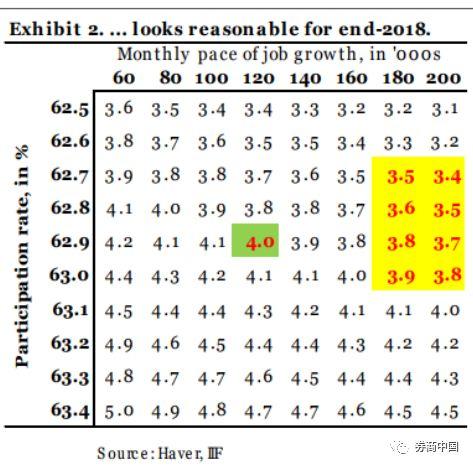

从统计数据来看,今年第一季度,美国公司海外利润汇回规模大幅上升,达到了3056.41亿元。广发证券(13.00 -1.89%,诊股)分析报告认为,从3个月LIBOR美元利率走势看,2Q企业海外回流资金规模可能显著低于1Q。目前,已经公布的数据来看,美国公司海外现金仍然较高,其中苹果财报显示,该公司目前持有的现金高达2437亿美元。

但是,随着美国酝酿出台新一轮税改,加上美债收益率的持续走高,下半年资金回流的动力仍然很强。

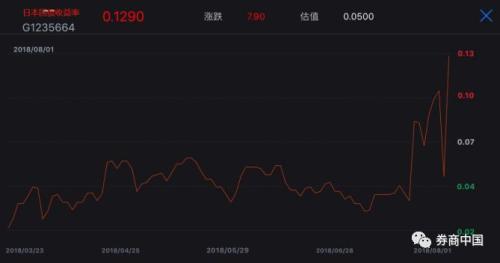

日本国债收益率跳涨到2年半以来新高

日本10年期国债收益率在今天继续跳涨,收益率一度上涨到0.129%,创下新高,逼近2016年初决定实施负利率政策以来的高位。此前,周一亚市,10年期日债价格进一步下挫,收益率一度升至0.093%,为2月以来最高。

经过两年的沉寂,日本央行7月31日宣布调整超宽松货币政策,使其刺激计划更具灵活性,同时维持主要利率不变。

具体内容包括,日本央行维持关键短期利率在-0.1%不变;推出了政策利率前瞻指引,称计划在“较长一段时间内”保持目前极低的短期和长期利率水平。

微调资产购买方式,将增加东证股价指数(Topix)相关上市交易基金(ETF)的购买比例,以缓和央行对ETF购买引起的市场扭曲;同时维持每年的整体ETF购买目标不变。

重申将继续以每年约80万亿日元的规模购买国债。

人民币宽松,港币和港股承压

比较中美10年期国债收益率走势,中国目前的政策是有意引导市场实际利率走低,目的是为减轻庞大的社会债务付息压力。

从上图来看,在过去的半年多时间内国债收益率迅速下行,中国10年期国债收益率从年初的触及4%,一路下滑到现在的3.4987%,下滑了50多个基点。

此前,央行行长易纲曾表示,“中美利率还有差异,比如中国10年期国债收益率3.7%,美国是2.8%左右,这样的差异在舒适范围内。”目前,美国10年期国债收益率3%,而中国10年期国债收益率为3.5%,利差仅为50个基点,明显脱离了舒适区。

这也导致人民币承受较大贬值压力,从6月中旬以来,短短一个半月人民币兑美元贬值将近6%。而仅7月份,人民币汇率中间价对美元贬值3.02%,即期汇率人民币对美元贬值3.03%。

在港币市场,由于人民币的宽松效应下,资金大量流入,推动了港币利率下降。今天,港元Hibor利率,隔夜资金价格和7天期资金价格出现大幅跳水。

从7天期Hibor利率走势来看,7月初人民币降准和近期宽松政策的确认,成为港元资金价格走势的关键转折点,人民币的宽松态势,直接推动了Hibor利率的下滑。

此举对于盯住美元的香港联系汇率制度来说,又是一次压力测试。此前,4月份,香港政府13年来首度出手买入港元,并抬升利率,维持了7.85节点,但是,随着人民币宽松资金涌入香港,港币贬值压力进一步上升,进一步加息的预期也将更加强烈。而这种压力传导到股市上,直接推动了恒生指数出现下跌。

显然,香港作为跨境资本出入的通道,香港股市、楼市将进一步承受压力,资产价格的波动将会进一步加大。